炒股加杠杆是怎么回事 何来高股息? 建信高股息主题重仓中际旭创, 股息率竟不及活期存款

随着新增案例持续出现炒股加杠杆是怎么回事,公募基金公开招聘总经理成为一个受关注的话题。 今年以来,公募基金行业的高管变动频繁,仅一周便有4家公司发生高管更替。 今年以来的股市中,高股息策略是被频繁提起来的热词,其核心逻辑在于两点:一个是经济环境趋弱导致的长期利率下行,另一个是大量资金在金融体系内空转对应的资产荒。 在这两个因素共同作用下,叠加海外政治环境复杂化促使资金偏好向低风险资产转移,促使中字头、红利指数等高股息资产显现出“类债券”的配置价值,受到资金的追捧,来自于监管层政策导向也在很大程

-

随着新增案例持续出现炒股加杠杆是怎么回事,公募基金公开招聘总经理成为一个受关注的话题。

今年以来,公募基金行业的高管变动频繁,仅一周便有4家公司发生高管更替。

今年以来的股市中,高股息策略是被频繁提起来的热词,其核心逻辑在于两点:一个是经济环境趋弱导致的长期利率下行,另一个是大量资金在金融体系内空转对应的资产荒。

在这两个因素共同作用下,叠加海外政治环境复杂化促使资金偏好向低风险资产转移,促使中字头、红利指数等高股息资产显现出“类债券”的配置价值,受到资金的追捧,来自于监管层政策导向也在很大程度上强化了高股息思潮。

但力场君认为,其实所谓的“高股息策略”,是不过是给资金避险带上一个看得过去的帽子罢了;市场真正追逐的,未必真是高股息,其实是有政府背书的国企背景。做一个典型的对比:

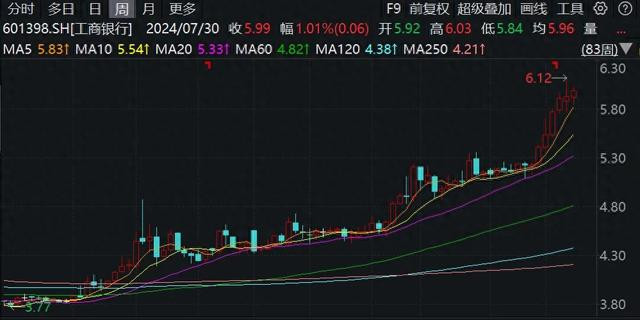

一个是业绩成长性趋于零的四大行,尤其是作为“宇宙行”的工商银行(601398.SH),股息率已经回落到5%左右,但仍拦不住股价的迭创新高。

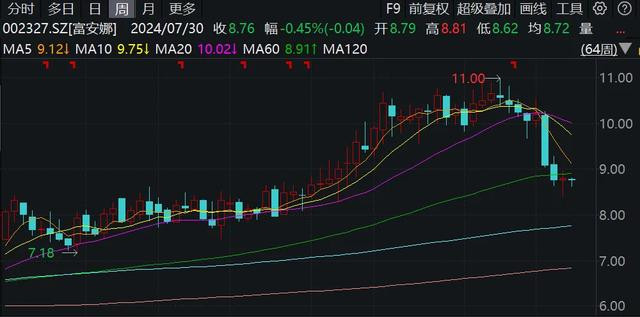

另一面,比如富安娜(002327.SZ)这样的民企,虽然目前股息率超过了7.5%,但股价走势与工商银行相比,云泥之别。

所以说,扯什么“高股息策略”,本质上还是对经济前景悲观,窝在不会倒闭大国企里面抱团罢了。但往长期来看,A股市场上哪一次抱团,不是以一地鸡毛告终的?唯一的悬念可能就是这次的抱团,能有多久、能走多远,而已。

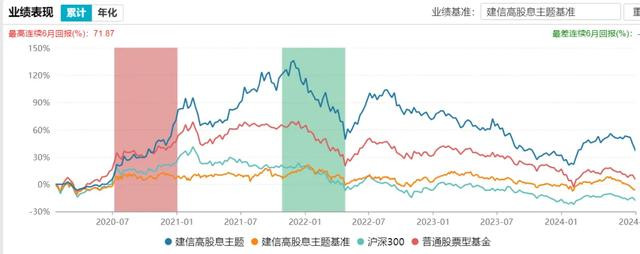

和力场君一样,从根本上不相信所谓的“高股息策略”的,可能还有建信基金,旗下知名基金经理陶灿操盘的建信高股息主题(008177.OF),这只基金的投资目标是:本基金重点投资于具有持续高股息分配能力且估值相对合理的优质上市公司,力争实现基金资产的中长期稳健增值。

应该说,这只基金今年业绩表现很多错,年内净值上涨了3.32%,而同期业绩比较基准则是下跌5.73%,跑赢了比较基准9个多百分点。

但是这份胜利,恐怕还真与“高股息策略”,没多大关系。典型如第一大重仓股中际旭创(300308.SZ),建信高股息主题在今年是一路加仓,从去年底持股2385万股到一季度末的3307万股,再到二季度末的3602万股,真是真爱呀!

力场君倒不是说中际旭创这家公司不好,更不是说这只股票不行,关键是到目前这只股票的股息率只有0.25%,还没有银行活期存款高呢。好与不好,因人的判断而异,但这肯定谈不上是高股息吧?

还有建信高股息主题第4大重仓股新易盛(300502.SZ),股息率更是低至0.15%,这跟高股息有半毛钱关系吗?

尽管人家陶灿操盘的建信高股息主题基金,业绩还是可圈可点的,但很大可能与“高股息策略”无关炒股加杠杆是怎么回事,与所谓的“持续高股息分配能力”的投资目标无关;“高股息”这个关键词,或许能给这只基金带来不少关注,而从实际操作来看,挂羊头卖狗肉罢了。